【コラム】現金で資金繰りを優先するか、急速拡大するキャッシュレスか?

クレジットカードやSuica、QRコードでの決済など、キャッシュレス化が急速に進んでいます。

その一方、外出自粛や営業自粛要請を受けた飲食業界を中心に、

- 普及してるのはわかるけど導入には踏み切れない・・・

- できれば現金で払って欲しいんだよな

- せっかく導入したけどキャッシュレスをやめてしまった

という声が上がっています。

そこで今回は、急速に拡大する「キャッシュレス決済」の隠れた不安に焦点を当てながら、「現金か、キャッシュレスか?」経営者にとっての最適解を掘り下げていきます。

キャッシュレス決済の導入を検討中の方、店舗型ビジネスを経営されている方は、ぜひ参考にしてみてください。

- 隠れたキャッシュレス導入の不安とは

- キャッシュレスのメリットを最大限活用するには

- 手元資金を確保して資金繰りを改善する方法

経営者がキャッシュレス導入に足踏みするワケ

キャッシュレスの普及によって、間違いなく私たちの生活は便利になりました。

キャッシュレスの普及によって、間違いなく私たちの生活は便利になりました。

その背景には、「ポイントバック制度」や「スマホ一つで支払いができる」といった利用者にとってのメリットがあるのは間違いないでしょう。

さらに2020年以降は “感染症対策” という観点で、「非接触型の支払い方法(=キャッシュレス払い)に変えた」という方が増えることになりました。

こういった背景が普及を後押ししているにも関わらず、一部の飲食店や小売店などの実情に目を向けてみると

- キャッシュレス導入に踏み切れない

- せっかく始めたキャッシュレス決済をやめてしまった・・・

というケースもあるようです。一体、その理由は どこにあるのでしょうか?取材で分かった現場の “リアル” を掘り下げつつ、考えていきたいと思います。

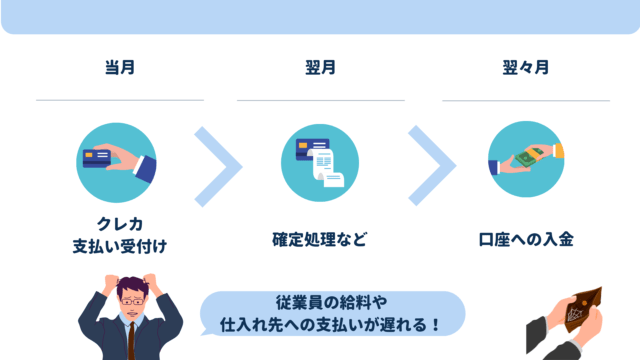

「売上げと入金」のタイムラグ

一部の飲食店や小売店などで「キャッシュレスに踏み切れない」理由ー。

そのひとつに「売上げから入金までのタイムラグによる、資金繰りの難しさ」があります。

たとえば、今この瞬間に お客様からの支払いをクレジットカードなどで受付けた場合、「月末締めの翌月入金」というサイクルで口座への入金が行われます。事業者によっては、翌々月以降の入金となるケースもあるようです。

一方、日々お店を営業するためには「事前の仕入れ」や「従業員への人件費」が必要です。

仮に今日の売上げが、全てクレジットカードで支払われたとすると、入金される翌月末までの間、手元資金(現金や口座内の資金、短期保有の有価証券など)で資金繰りをまかなう必要があるわけです。

外出自粛の影響で増した「手元資金」の重要性

そんな中、新型コロナの影響による “外出自粛” や “営業自粛要請” が大きな影を落としました。

そんな中、新型コロナの影響による “外出自粛” や “営業自粛要請” が大きな影を落としました。

飲食店向けに予約システムを提供する「TableCheck社の調査データ」によると、2020年ゴールデンウィーク期間中の来店件数は、コロナ前と比較して90.3%もの減少を記録していることが明らかになっています。

わかりやすく1店舗あたりの来店件数で考えると、2019年の22.6件/日から、2020年は2.2件に減少した計算です。

筆者の知人にも、実際に飲食店を経営している方がいますが、手元の資金(現金)を「従業員の給与」や「仕入れ先への支払い」、「店舗の家賃などの固定費」に充てた結果、余剰資金が尽きてしまった。とおっしゃっていました。

キャッシュレスを活用しているがために、「目の前の支払い」が迫っている状況にも関わらず、立てた売上げの入金が一ヶ月後!というのが大きな “リスク” となっているのです。

では、経営のためにも「キャッシュレスを廃止して、全て現金での支払いに切り替えるべき」なのでしょうか?

無視できないキャッシュレスのメリット

やはり、店舗経営の視点で見ても “キャッシュレス決済の導入” には、数多くのメリットがあります。

たとえば 接触が減り「感染症対策になる」ということが挙げられます。

ここ最近でも、とある大臣の「お金は世の中回ってきて自分のところに来るが、1週間分の誰かのウイルスがついている」という発言が話題になりました。

この記事ではその本意を掘り下げることはしませんが、感染症対策のひとつとして “キャッシュレス” が担う役割は、決して小さいものではないと理解できます。

また最近では「キャッシュレス払いに対応しているか?」がお店選びの基準になったのも大きなポイントでしょう。

冒頭でお伝えしたように、利用者目線で考えるとキャッシュレス払いには多くのメリットがあります。

なかには、外出する時に財布(現金)を持たず「クレジットカードやSuica、QRコード決済などで支払いできるお店しか選ばないよ」と言う方も増えており、「キャッシュレス払いには対応していません」は、大きな機会損失を産むことになりかねません。

手元資金を確保して資金繰りを改善するアイディア

キャッシュレスが持つ「感染症対策」と「機会損失の回避」という、メリットを享受しつつ、資金繰りを改善する方法はないのでしょうか?

ここでは「資金繰りの課題」と「感染症対策への取り組み」を両立させるアイディアを3つほどご紹介したいと思います。

- 外部からの資金調達

- 売掛金の現金化

- 入金期間を短縮する

外部からの資金調達

まず、最初の選択肢として考えられるのは、金融機関など外部からの資金調達でしょう。

まず、最初の選択肢として考えられるのは、金融機関など外部からの資金調達でしょう。

銀行や信金といった 金融機関からの “融資” のみならず、政府や地方自治体が提供する “補助金” や “支援金制度” を活用することで現金を確保する方法です。

この方法に問題があるとすると、

- 審査落ちで融資を受けられない

- 入金までに時間がかかる

と言う点が挙げられます。金融機関や自治体が提供する支援制度は、当然ですが審査が必須です。申請手続き〜承認、入金処理が完了するまでには時間が必要となるため、その期間を見越した資金繰り計画が必要となります。

売掛金を現金化する

次に、以前の記事「黒字倒産を回避するポイント」でもご紹介した「ファクタリングサービス」を上手に活用する方法です。

ファクタリングサービスとは、シンプルにお伝えすると「入金前の “売掛け債権” を譲渡することで現金化する」サービスのことです。

聞き慣れない言葉かも知れませんが、実は日本の都市銀行などでもサービスの一つとして提供されています。

やはり最初の選択肢としては、”金融機関からの融資” を検討すべきかと思いますが、上記であげたように「融資を受けられない」「支払いが迫っており、入金まで待てない」という方はファクタリングサービスを検討してみてはいかがでしょうか。

入金までの期間を短くする

そしてもうひとつは「最短翌日入金対応」のキャッシュレス決済を利用して、入金までの期間を短くするという方法です。

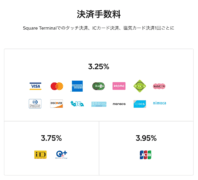

たとえばキャッシュレス決済サービス Square は、

最短で翌日入金にも対応(振込先口座が三井住友銀行・みずほ銀行の場合)しており、これまで考えてきた「売上げ〜入金までのタイムラグ」というリスクを最小限に抑えることができます。

※振込手数料も無料。

キャッシュレス導入に悩んでいる方は、ぜひ一度検討してみてください。

まとめ

今回は、「飲食店 x キャッシュレス」のリアルな実情と、キャッシュレス決済を利用しつつ資金繰りを改善する3つのアイディアについて考えました。

今回は、「飲食店 x キャッシュレス」のリアルな実情と、キャッシュレス決済を利用しつつ資金繰りを改善する3つのアイディアについて考えました。

今回の内容が「参考になった、興味をもてた」と言う方は、ぜひ他の関連記事からも興味のある情報(ビジネスの”タネ”)を探してみてください。

■Square Terminalで始めるキャッシュレス|メリット・料金や始め方を解説

Seeds4biz〜”ビジネスのタネ”がみつかるメディア〜では、

小さな会社に役立つ「デジタル化・DX化」「業務改善」「マーケティング」といったテーマを中心に幅広い情報を発信しています。起業準備中・新規事業やりたい系の人も見てね。